Steuervorteile und Sonderabschreibungen für Elektro-Dienstwagen

Der Steuer-Booster für vollelektrische Dienstwagen

Im Juli 2025 hat die Bundesregierung ein Gesetzespaket zur Förderung der Elektromobilität beschlossen.

Dabei sind folgende, wesentliche Vorteile enthalten:

- Bei der Anschaffung vollelektrischer Dienstwagen ab dem 1. Juli 2025 erhöht sich die Bemessungsgrundlage für die 0,25-%-Besteuerung des geldwerten Vorteils von bislang maximal 70.000 Euro auf 100.000 Euro Bruttolistenpreis. Für Fahrzeuge mit einem höheren Bruttolistenpreis bleibt es bei der Anwendung der 0,5-%-Regelung.

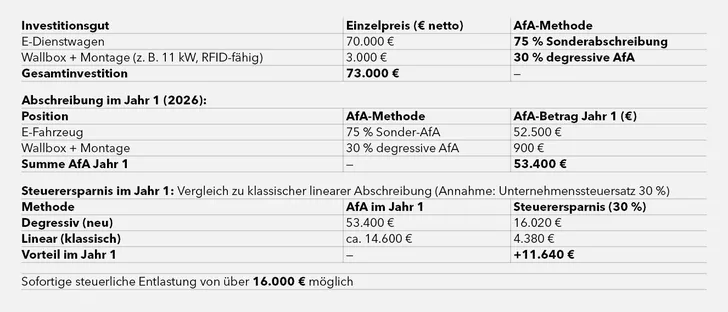

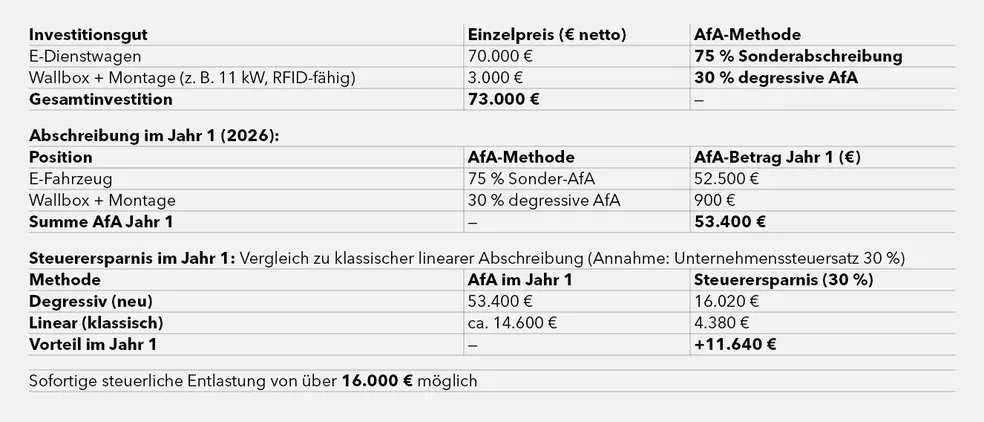

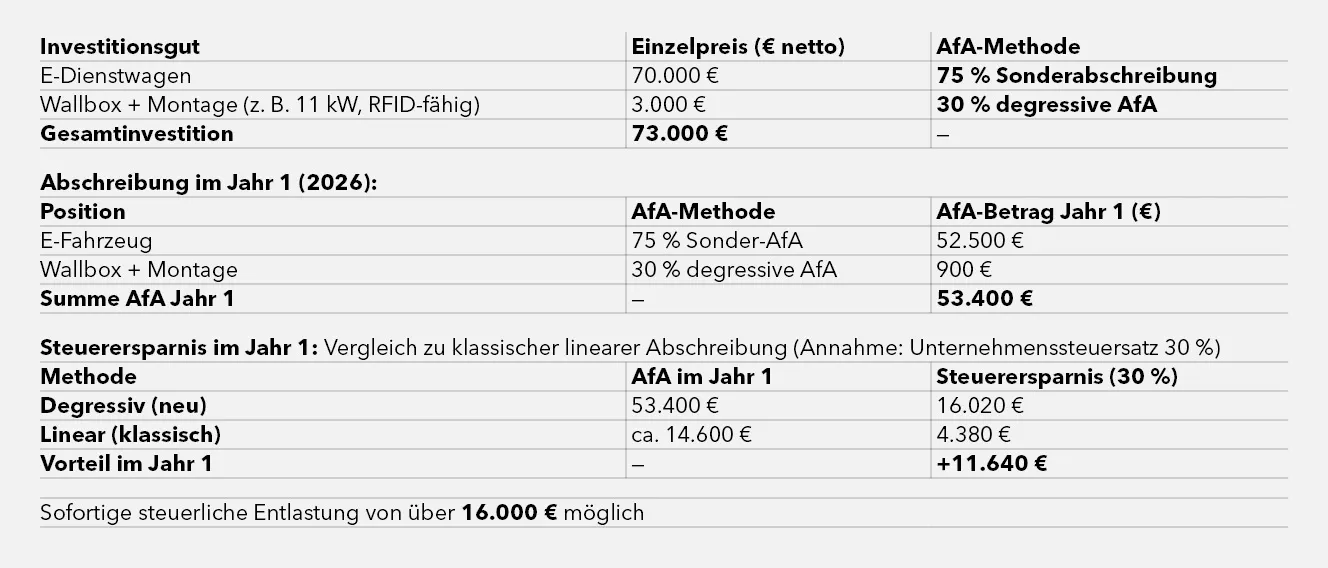

- Die degressive Abschreibung beginnt bereits im ersten Jahr der Anschaffung mit einem Abschreibungssatz von 75 %, der Abschreibungszeitraum beträgt 6 Jahre.

Die Versteuerung von E-Autos wird von der Bundesregierung aktuell begünstigt, um Anreize für klimafreundlichere Flotten zu schaffen und so den Klimaschutz zu stärken.

Ihr neuer E-Dienstwagen zahlt sich sofort aus – entdecken Sie jetzt Ihre Vorteile.

Welche Vorteile sind neu?

Anhebung der Bruttolistenpreisgrenze für 0,25 % Firmenwagenversteuerung

- Jetzt für vollelektrische Fahrzeuge mit Bruttolistenpreis bis max. 100.000 € inkl. Sonderausstattung

- Gilt seit 01. Juli 2025

Bei Anwendung der pauschalen 1 %-Bruttolistenpreisregelung muss monatlich nur 1/4 des Bruttolistenpreises versteuert werden.

Bei Anwendung eines Fahrtenbuchs muss nur 1/4 der Anschaffungskosten oder vergleichbarer Aufwendungen versteuert werden.

Arithmetisch-degressive Abschreibung

- Gilt für neu gekaufte vollelektrische Fahrzeuge mit Bruttolistenpreis bis max. 100.000 € inkl. Sonderausstattung

- Anschaffungszeitraum: Ab dem 01.07.2025

Jährlich gestaffelte Abschreibung:

- 75 % im Jahr der Anschaffung

- 10 % im ersten darauf folgenden Jahr

- 5 % im zweiten darauf folgenden Jahr

- 5 % im dritten darauf folgenden Jahr

- 3 % im vierten darauf folgenden Jahr

- 2 % im fünften darauf folgenden Jahr

Beispielrechnung* zur Steuerersparnis durch Abschreibung

Wer kann die Steuervorteile nutzen?

Ihre Fuhrparkberatung

sofort verfügbaren E-Autos

Zusätzlich geförderte Maßnahmen

Nicht nur Fahrzeuge, auch Technik und Infrastruktur werden gefördert

-

Werkstatt- oder Ladeinfrastruktur im Unternehmen → 30 % degressive Abschreibung (AfA)

-

Ladestationen für Mitarbeitende und Kunden → förderfähig z. B. durch die Kfw

-

Showroom-Umbauten oder Fahrzeuglagertechnik für E-Autos → ebenfalls absetzbar

Häufig gestellte Fragen (FAQ)

Nein, die arithmetisch-degressive Sonderabschreibung gilt nur für gekaufte E-Fahrzeuge.

Ja, die 0,25 % Dienstwagenversteuerung und die arithmetisch-degressive Sonderabschreibung gelten nur für vollelektrische Fahrzeuge.

Der vollelektrische Dienstwagen muss zwischen 01. Juli 2025 und 1. Januar 2028 angeschafft werden, um die arithmetisch-degressive Sonderabschreibung vornehmen zu können.

Leider nein. Bei Plug-in-Hybriden können Sie aber von einer Dienstwagenversteuerung in Höhe von 0,5 % profitieren (unabhängig vom Bruttolistenpreis), wenn das Fahrzeug:

- nicht mehr als 50 g CO₂ pro km (nach WLTP-Norm) ausstößt

oder - eine rein elektrische Reichweite von mindestens 80 km hat

Vorteile bei der Kfz-Steuer

Auch die Kfz-Steuer von E-Autos ist deutlich günstiger als bei Fahrzeugen mit Verbrenner-Motor. Es gilt: je höher der CO₂-Ausstoß, desto höher die Besteuerung.

Die Förderung von Elektromobilität trägt zu einer nachhaltigeren Zukunft bei. Daher sind vollelektrische Fahrzeuge, die bis zum 31. Dezember 2025 zugelassen werden, bis zum 31. Dezember 2030 von der Kfz-Steuer befreit. Die Kfz-Steuer für ab 01. Januar 2026 zugelassene vollelektrische Fahrzeuge wird nach dem zulässigen Gesamtgewicht berechnet. Auch wenn Sie Ihr Elektroauto gebraucht kaufen, überträgt sich die Steuerbefreiung bis zum Ablauf von zehn Jahren oder Ende 2030.

Plug-in-Hybride sind zwar nicht von der Kfz-Steuer befreit, der Betrag ist aber aufgrund des geringen CO₂-Ausstoßes meist geringer als bei Fahrzeugen mit Verbrenner-Motor.

*Rechtliche Hinweise: Die dargestellten steuerlichen Vorteile und Berechnungen sind Beispiele und können im Einzelfall abweichen. Maßgeblich sind Ihre individuelle steuerliche Situation, Fahrzeugdaten, Anschaffungs- und Zulassungszeitpunkt sowie die geltende Gesetzeslage (Stand: Juli 2025). Dieses Dokument ersetzt keine rechtliche und/oder steuerliche Beratung – bitte wenden Sie sich für eine verbindliche Einschätzung an Ihre Steuerberaterin oder Ihren Steuerberater.